結論から

eMAXIS Slim 全世界株式(オール・カントリー)にNISA枠で積み立てと成長株投資を使いドルコスト平均法で毎月一定額を積み立てて資産を形成する

となります。

わかっている人は普通に別の記事に飛んでください。

基本的にこの記事は別の記事の補足で記載をしています。

何故上記の投資方法が最も合理的なのかを説明させていただきます。

投資に関して簡単な説明

また、ここでいう投資は上記のNISAを利用した投資という定義で進めます。人的投資や事業投資まで取ると意味が広くなってしまうので。

投資とは、余剰資金を貸し出して利益を得る行為と定義します。

投資で利益を得る方法は2つあります。

キャピタルゲインとインカムゲインです。

キャピタルゲイン

→投資した商品の値上がりで得られる利益です。BITCOINやGOLDがこれに当たります。

インカムゲイン

→投資商品を保有することで得られる利益です。不動産で得られる家賃収入がこれに当たります。

また株や不動産はどちらの要素も備えています。

当然両方を狙っていきます。

NISA口座が必須の理由

まず、今回はNISAについて語っていくのですが、NISA口座は全ての投資家にとって必須です。

理由は簡単です。

NISA口座は積み立て投資が年間120万、成長枠投資が年間240万、年間最大360万

生涯投資枠が1800万まで資金を入れられる証券口座です。

株式は売却益や配当の利益に金融所得課税が20%かかります。

NISA口座はこれらの金融所得課税がかかりません。

なので、投資を行うには必須です。

短期投資と長期投資

基本的にスキャルピング、スイングトレードは行わない事を前提とします。

スキャルピングとは数秒から数十分で購入から売却を完了してキャピタルゲインを得ていく投資手法です。

スイングトレードとは数日間の売買でキャピタルゲインを得ていく投資手法です。

これらはある程度の時間を投下できる人しかできない取引手法であること。

また、NISAの年間投資枠は売却をしても購入額で決まるので短期売買を繰り返すと金融資産が360万無くても取引ができなくなるので行わない前提で話を進めます。

なので強制的に長期投資の戦略についてお話しをしていきます。

また、信用取引やレバレッジのようなリスクが高い投資は行わない感じでお願いします。

信用取引とは証券口座の100万円を担保に借り入れをして最大300万までの資金で株を購入する行為です。

追証という地獄が待っているので辞めましょう。

バイアンドホールド

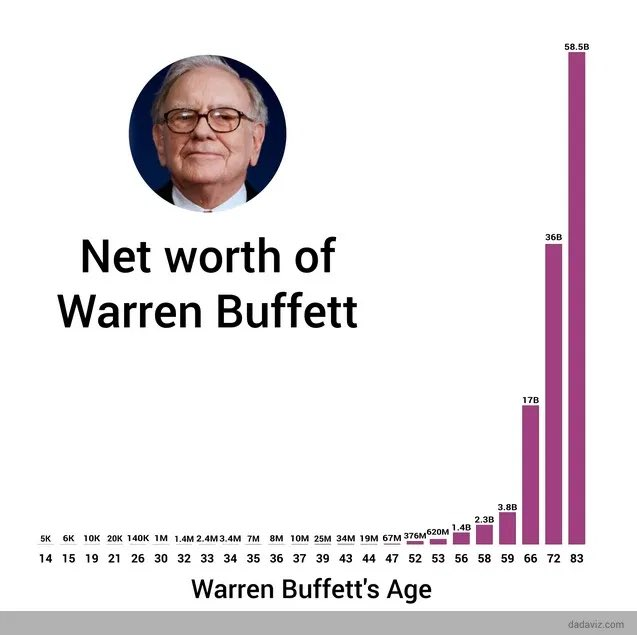

世界で一番投資に成功していて現在の資産が23兆あり、毎年フォーブスの大富豪ランキングTOP5に入っているウォーレンパフェットという人物がいます。バークシャーハサウェイというファンドを運用しています。ちなみにですが、バークシャーは上場していて1株9000万円です。たっか

長期的な実績(1965年~2023年末)

バークシャー・ハサウェイ(BRK-A & BRK-B)の年間複利利回り(年率): 19.8%

S&P500(配当込み)の年間複利利回り(年率): 9.9%

このデータを見ると、約2倍もの差があることがわかります。つまり、1965年にバークシャー・ハサウェイに1ドル投資した場合と、S&P500に1ドル投資した場合を比較すると、バークシャー・ハサウェイの方が圧倒的に大きなリターンを得られたことになります。

累積リターンで見るとさらに驚異的で

バークシャー・ハサウェイの累積リターン(1965年~2023年末): 4,384,748%

S&P500の累積リターン(1965年~2023年末): 31,203%

累積リターンで見ると、バークシャー・ハサウェイはS&P500を140倍以上も上回っていることになります。

引用 https://x.com/ai_reon2024/status/1818974622328778770

彼の投資手法の1つにバイアンドホールドという投資哲学があります。

これは、一度株を持ったら死ぬまで持つという投資戦略です。

株式は購入や売却をすると手数料が発生します。

この手法は世界1の投資家が行っている手法ですので当然、優位性があります。

また、頻繁に売買をすると手数料がかかり、コストが増えます。

最も重要な事はこの手法は誰にでも再現性があり、簡単に真似できるという事です。

短期売買やスキャルピングは再現性の担保が非常に難しいです。その時のニュースや経済動向や利上げや利下げによる値動き、個別株のニュースでの暴落等、優れたリターンを出せてもその手法は長年の経験等が必要になってきます。

一方、バイアンドホールドは一度購入したらずっと持つだけなので誰にでも真似できます。

・誰にでも真似ができる

・世界で一番成功している投資家が使っている手法である

この2つだけで十分でしょう。

そして、このバイアンドホールド戦略には2つの原則が前提としてあります。

このチャートはアメリカの500社の上場企業をまとめたS&P500という指数です。

またバイアンドホールド戦略は2つの株と経済の原則に基づいています。

株価上昇の原則

株式会社は、市場で価値を創造し、利益を最大化することを目指します。利益が増えれば、配当への期待や将来の成長が見込まれ、その株が魅力的に。結果として、株を買いたい人が増え、株価が上昇します。

経済学ガチ勢は突っ込みを入れたくなると思いますが、ちょっとここは深すぎるので簡単に説明をさせて頂きました。

通貨は下落するように設計されている

経済成長で所得が増え、需要が増大します。需要超過でインフレが起き、物価上昇。そのため、通貨の購買力が低下し、相対的に価値が下落します。

そして、それが過去100年くらいずっと続いているのが株式の歴史でわかります。

まぁバークシャーハサウェイはインデックス投資をも上回るパフォーマンスで、ウォーレンバフェットは個別株投資をしていますが、バイアンドホールドの手法はかなり有効であるという事、あなたの資産が500万とか1000万くらいある場合は、バリュー投資という方法をしても良いかもしれません。

買い方はドルコスト平均法で

では次に問題は買うタイミングです。

これは冒頭で見せたS&P500のある部分です。

これは8月から10月中旬までの2か月の値動きです。

あなたが100万持っていたとして8月あたりで手持ちの100万で一括購入した場合は、普通に損になりますよね。

そういったリスクを下げるためにドルコスト平均法を使います。

ドルコスト平均法はこういった値動きのリスクに対するアンチテーゼです。

8月20万、9月20万、10月20万というように継続的に期間を空けて購入していきます。

この間株価が10万、8万、6万と下がっていっても購入の中央値は8万になります。

8万を超えたら資金の全てが黒字になり、10万を超えたら莫大な利益になるという事です。

下記の画像はビットコインでの高値掴みの例です。

2022年に高値掴みをしてしまった場合は損失を2年以上抱えなければいけませんが、ドルコスト平均法では平均購入価格が青いラインまで下がります。

このようにリスクを管理することで暴落等の対処法となるわけです。

こうすることで株式はいつか下落から上昇に転じて全ての買値を超えた時、爆発的な利益が発生します。

要するに急激な値動きに対してのリスクヘッジという事です。

また、毎月の積立てはこのドルコスト平均法とバイアンドホールドがそもそもの手法として内包されている投資手法という事です。

投資する金融商品

まず、個別株投資とインデックス投資について説明をします。

株以外だと、REITや債券等がありますが、端折ります。

個別株投資

→文字通り1つの企業の株に投資する従来の投資方法です。100倍になる可能性もあります。 2000年の時にappleの株を買っていれば2020年で1億以上、NVIDEAも同じく億越えです。そういったロマンがあります。

メリット

- 自分が買いたい会社が買える

- 上記のように100万が1億になる可能性もある。

- 真剣に行うと財務諸表や企業について詳しくなる

デメリット

- 最低購入金額が高い(給料日本No1のキーエンスは2025年の現在で最低購入金額は600万トヨタは30万)

- 会社がつぶれた場合に0になる。

インデックス投資

インデックス投資とは、市場全体の動きを表す指数(インデックス) に連動するように設計された投資信託やETF(上場投資信託)などを購入して行う投資方法です。日経平均やS&P8500なんかは聞いたことある人も多いのではないでしょうか。インデックスは複数の株から構成されています。日経平均は225銘柄でアメリカのS&Pは500株から構成されています。100株から1000株くらいの株に分散させて信託が投資を行うと思っていただければよいです。

メリット

- 日経平均を買うので1社を買うより値下がりのリスクが少ない

- 少額投資が可能です。(投資信託だと100円から投資可能)

- どの株が値上がりしても恩恵を受けれる

- 上場廃止しても償却(資金の返還)される

デメリット

- 基本的に投資信託かETFを購入するので信託への運用手数料がかかる(0.1~0.005%)

- 爆発的な利回りは難しい(1年で10倍等は前例が無い)

- 利回りは個別の高配当株より低い

上記に簡単にですが個別株とインデックス投資のメリットデメリットをお伝えしました。

特に初心者の人には

最低購入金額が高い事が個別株の最大のネックだと思います。

トヨタでも2025年現在では30万します。上記の個別株投資は株毎に平均取得単価が違う事と最低購入金額が違う事がネックです。またミニ株のように小さな金額からも購入できる機会もありますが、優待が無い場合もあります。

それに比べて信託やETF等だと1口100円から投資が可能です。

これは初心者や私のような月の手取りが20万の人間にはとても参加しやすい金額です。

また配当金も出ますので嬉しいです。

私はまた別でこの記事は書きますが、2000円代からでも株式投資が可能になります。

我々のような弱者はこの手法一択だと思います。

世界一の投資家の再現性のある手法であり、2000円からでも参加ができるという金融商品の存在自体がありがたいですよね。皆さんも購入したインデックスの存在自体に感謝をして朝仕事に行く前の1時間を感謝の祈りに捧げても良いレベルです。

オールカントリーという金融商品

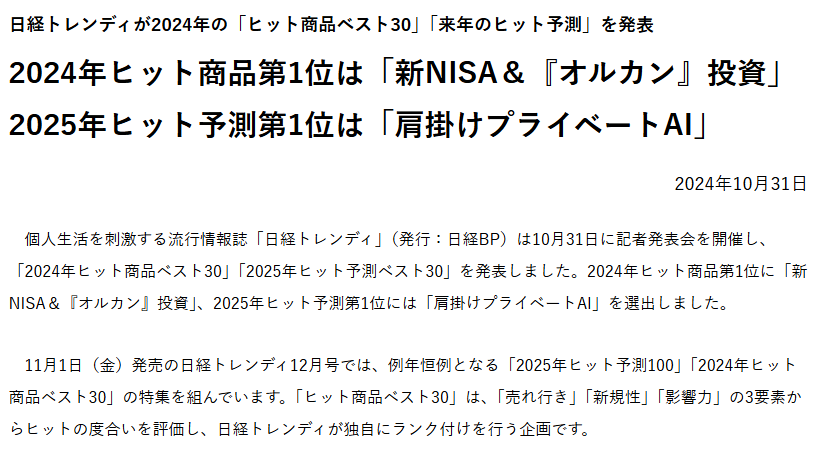

また、インデックスの中でも色々な金融商品がありますが、人気なのはオールカントリーです。そしてこのブログでも初心者はオールカントリーでの運用を進めています。

引用 https://itf.minkabu.jp/ranking/best_ranking

どの証券口座でもこのeMAXIS slim全世界株式が1位です。

2024年で最も売れたものという記事でこのオルカンが紹介されていました。

引用 https://www.nikkeibp.co.jp/atcl/newsrelease/corp/20241031_4/

ちなみにですが、eMAXIS slim全世界株式の残高は6兆円を超えています。報酬信託手数料も0.05と安い水準で推移をしています。

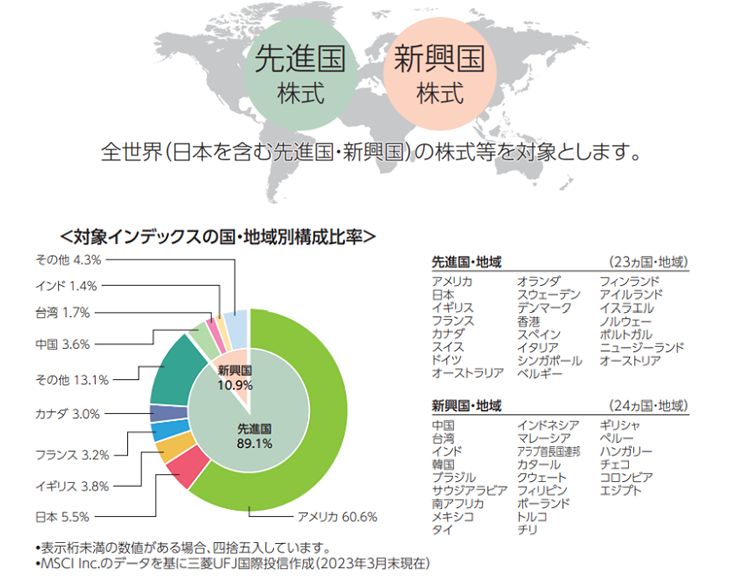

構成銘柄は全世界の株式です。

引用 https://info.monex.co.jp/fund/guide/emaxis-slim-allcountry.html

上記のマネックス証券の公式ホームページの情報だと全世界の3000銘柄に分散投資をしているとのことです。

eMAXIS slim全世界株式は他の日経平均やS&P500より更にリスクが減っています。

・全世界の株に投資をしているので、国毎のリスクを排除できる

※アメリカが構成の6割を締めているのでアメリカは重要

・どの発展途上国が儲かっても価格的な恩恵がある

上記のように個別銘柄→国毎のインデックス→オールカントリーのような感じでリスクが少なく運用が行える商品だと思います。

引用 https://dw.diamond.ne.jp/articles/-/24295

上記の画像は30年前の世界時価総額ランキングです。

30年で日本の株式は価値を失い、アメリカの株価が世界を支配しているのが2025年の現在です。

こういうリスクは常にあります。オールカントリーはこういった事がおきても大丈夫とは言いませんが、アメリカのS&P500のインデックスを持っているより安心を買えると言う事です。

なので、オールカントリーでの運用がリスクとリターンを見た場合に最適解となります。

まとめ

要するに資産形成を株式で行う場合は

・NISAという金融所得税がかからない口座を利用して

・バイアンドホールドという長期ホールドで資産形成を狙う

・下落のリスクを避けるためにドルコスト平均法で毎月の分散投資を行い

・1口100円で購入できる投資信託を利用して

・全世界の株式に分散投資ができ、信託報酬が0.05775%と安いeMAXIS Slim 全世界株式(オール・カントリー)を購入する

というのが最適解であり、多くの人が行っている資産形成の方法です

さとまた式の資産形成

また、ここまで記載しておいてなんですが私はこの方法での積み立てはメインでは行いません。

これはこの次の記事で私がどのように投資するかと、なぜそうするかを記載していこうと思います。

ここまでこの記事を読んでいただきありがとうございました。

では、また

コメント